Today’s NEWS FEED

- ทีทีบี เข้าถือหุ้นบริษัทหลักทรัพย์ ธนชาต จำกัด (มหาชน) อย่างเป็นทางการ เพื่อเสริมศักยภาพ Wealth Ecosystem พร้อมสร้างประโยชน์ให้แก่ลูกค้าและผู้ถือหุ้น - 18:18 น.

- TTB ปิดดีลซื้อ บริษัทหลักทรัพย์ ธนชาต จำกัด (มหาชน) มูลค่า 2,062 ล้านบาท - 18:11 น.

- GRAND ตั้งบริษัทย่อย ประกอบกิจการให้เช่าที่ดินและลงทุน - 17:58 น.

- ตลท. ขยายเวลา DV8 ใช้เกณฑ์ ระดับ 1 : ห้ามคำนวณวงเงินซื้อขาย และ Cash Balance มีผล 2 ก.ค. -22 ก.ค. 68 - 17:55 น.

- BEYOND เข้าลงทุน 51% ในจูลส์ ลอนดอน บริษัทในสหราช อาณาจักร ลุยธุรกิจร้านอาหารและเครื่องดื่ม - 17:34 น.

- สรุปมูลค่าการซื้อขายตามกลุ่มนักลงทุน นลท.ต่างชาติขาย 776.06ลบ.(SET) - 17:25 น.

- --สรุปมูลค่าการซื้อขายตามกลุ่มนักลงทุน นลท.ต่างชาติขาย 776.06ลบ.(SET) - 17:25 น.

- YLG บทวิเคราะห์ทองคำภาคค่ำ ประจำวันที่ 01-07-25 - 17:24 น.

-

BigPay เจาะลึก 15 พฤติกรรมเดินทางคนกรุงเทพฯ จับมือ BEM ตอบโจทย์ชีวิตคนเมืองด้วยการแตะจ่ายสุดคุ้ม - 17:21 น.PR

- RS Group ชูโซลูชัน Industry 4.0 พลิกโฉมโรงงานไทยในงาน NEPCON 2025 - 17:20 น.

- สมาคมธนาคารไทย และธนาคารสมาชิก พร้อมขับเคลื่อนโครงการ "คุณสู้ เราช่วย" ระยะที่ 2 ช่วยเหลือกลุ่มเปราะบาง - 17:18 น.

- (แก้ไข) วันนี้mai ปิดที่ระดับ 231.22 จุด เพิ่มขึ้น 0.58 จุด หรือ 0.25 % - 17:13 น.

- (แก้ไข) วันนี้SETWB ปิดที่ระดับ 543.44 จุด เพิ่มขึ้น 5.50 จุด หรือ 1.02 % - 17:13 น.

- (แก้ไข)วันนี้SETESG ปิดที่ระดับ 701.25 จุด เพิ่มขึ้น 12.15 จุด หรือ1.76 % - 17:13 น.

- (แก้ไข)วันนี้SETHD ปิดที่ระดับ 1,041.70 จุด เพิ่มขึ้น 15.48 จุด หรือ 1.51% - 17:13 น.

- (แก้ไข)วันนี้SETCLMV ปิดที่ระดับ 569.05 จุด เพิ่มขึ้น 8.98 จุด หรือ 1.60 % - 17:13 น.

- (แก้ไข)วันนี้sSET ปิดที่ระดับ 552.97 จุด เพิ่มขึ้น 4.10 จุด หรือ 0.75 % - 17:12 น.

- (แก้ไข) วันนี้SET100 ปิดที่ระดับ 1,545.24 จุด เพิ่มขึ้น 32.62 จุด หรือ 2.16% - 17:12 น.

- (แก้ไข) วันนี้SET50 ปิดที่ระดับ 723.73 จุด เพิ่มขึ้น 15.13 จุด หรือ 2.14 % - 17:12 น.

- (แก้ไข) วันนี้ดัชนีตลาดหุ้นไทยปิดที่ 1,110.01 จุด เพิ่มขึ้น 20.45 จุด หรือ1.88 % มูลค่าการซื้อขาย 41,714.05 ล้านบาท - 17:07 น.

News Feed

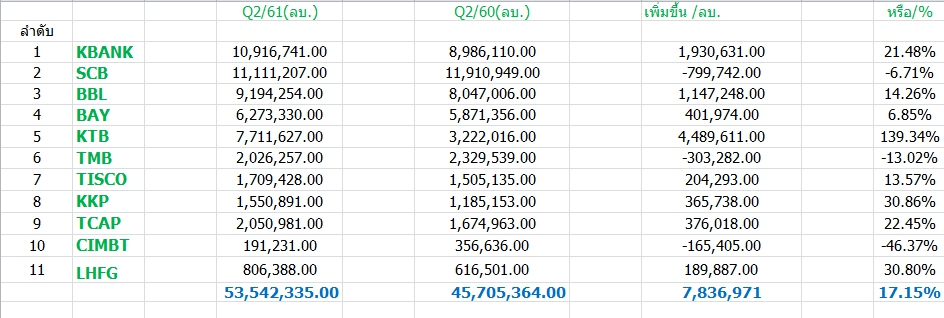

HotNews : ผ่างบแบงก์โค้ง 2 ทั้งกลุ่มกำไรโต 17.15% KTB ท็อปฟอร์มซดกำไรพุ่ง 139.34%

สำนักข่าวหุ้นอินไซด์ (20 กรกฏาคม 2561)กลุ่มแบงก์ เสร็จสิ้นการประกาศงบไตรมาส 2/2561 ไปเรียบร้อยแล้ว ทั้งกลุ่มมีกำไรสุทธิรวมกันอยู่ที่ 5.35 หมื่นล้านบาท เติบโต 17.15% จากปีก่อนที่มีกำไรสุทธิ 4.57 หมื่นล้านบาท แบงก์ที่มีกำไรเติบโตมากที่สุด อันดับแรกคือ KTB ซดกำไรสุทธิพุ่ง 139.34% ทิ้งห่าง KKP ที่ตามมาเป็นอันดับ 2 โดยมีกำไรสุทธิโต 30.86% ขณะที่อันดับ 3 คือ LHFG ไล่ตามมาติดๆ ด้วยกำไรสุทธิโต 30.80% ส่วนอันดับ4 ตกเป็นของ TCAP กำไรสุทธิโต 22.44% และอันดับ 5 แบงก์ใหญ่ BBL กำไรสุทธิโต 21.48% สำหรับแบงก์ที่มีกำไรทรุดลง เมื่อเทียบกับช่วงเดียวกันของปีก่อน คือแบงก์เล็ก CIMBT กำไรวูบ 46.37% ตามมาด้วย TMB กำไรหล่น 13.02% ส่วนพี่ใหญ่ SCB กำไรลดลง 6.71% เหตุมีค่าใช้จ่ายลงทุนเพิ่ม จากโครงการ SCB Transformation

KBANK แจงกำไรครึ่งปีแรก โต 13%เหตุตั้งสำรองลดลง

นายพิพิธ เอนกนิธิ กรรมการผู้จัดการ ธนาคารกสิกรไทย (KBANK) เปิดเผยว่า ธนาคารกสิกรไทยประกาศผลการดำเนินงานสำหรับงวดแรก ปี 2561 โดยธนาคารและบริษัทย่อยมีกำไรสุทธิจำนวน 21,682 ล้านบาท เพิ่มขึ้นจากงวดเดียวกันของปีก่อนจำนวน 2,525 ล้านบาท หรือ 13.18% ผลการดำเนินงานสำหรับงวดแรกปี 2561 เมื่อเปรียบเทียบกับงวดแรก ปี 2560 ธนาคารและบริษัทย่อยมีกำไรสุทธิจำนวน 21,682 ล้านบาท เพิ่มขึ้นจากงวดเดียวกันของปีก่อนจำนวน 2,525 ล้านบาท หรือ 13.18% ส่วนใหญ่เกิดจากธนาคารมีการตั้งสำรองค่าเผื่อหนี้สงสัยจะสูญลดลง อย่างไรก็ตาม หากพิจารณากำไรจากการดำเนินงานก่อนหักหนี้สูญและหนี้สงสัยจะสูญและภาษีเงินได้ใกล้เคียงกันกับงวดเดียวกันของปีก่อน โดยรายได้ดอกเบี้ยสุทธิเพิ่มขึ้นจำนวน 1,631 ล้านบาท หรือ 3.51% ส่วนใหญ่เกิดจากรายได้ดอกเบี้ยรับของเงินให้กู้ยืมตามธุรกรรมซื้อคืน และเงินให้สินเชื่อ โดยอัตราผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ (Net interest margin: NIM) อยู่ที่ระดับ 3.40%

สำหรับรายได้ที่มิใช่ดอกเบี้ยลดลงจำนวน 134 ล้านบาท หรือ 0.43% ส่วนใหญ่เป็นผลมาจากรายได้สุทธิจากการรับประกันภัยลดลง และการยกเลิกค่าธรรมเนียมการโอนเงินผ่านช่องทางดิจิทัล ในขณะที่รายได้จากผลิตภัณฑ์ตลาดเงินและตลาดทุนเพิ่มขึ้นจากการจำหน่ายหลักทรัพย์ และธุรกรรมอัตราแลกเปลี่ยน นอกจากนี้ ค่าใช้จ่ายจากการดำเนินงานอื่น ๆ เพิ่มขึ้นจำนวน 1,590 ล้านบาท หรือ 5.11% ส่วนใหญ่เกิดจากค่าใช้จ่ายพนักงาน และค่าใช้จ่ายทางการตลาด ส่งผลให้อัตราส่วนค่าใช้จ่ายจากการดำเนินงานอื่น ๆ ต่อรายได้จากการดำเนินงานสุทธิ (Cost to income ratio) อยู่ที่ระดับ 41.13% ผลการดำเนินงานสำหรับไตรมาส 2 ปี 2561 เมื่อเปรียบเทียบกับไตรมาส 1 ปี 2561 ธนาคารและบริษัทย่อยมีกำไรสุทธิจำนวน 10,917 ล้านบาท เพิ่มขึ้นเล็กน้อยจากไตรมาสก่อนจำนวน 151 ล้านบาท หรือ 1.40% เนื่องจากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิเพิ่มขึ้นจำนวน 671 ล้านบาท หรือ 2.83% โดยอัตราผลตอบแทนสินทรัพย์ที่ก่อให้เกิดรายได้สุทธิ (Net interest margin: NIM) อยู่ที่ระดับ 3.39% รวมถึงรายได้ที่มิใช่ดอกเบี้ยเพิ่มขึ้นจำนวน 1,125 ล้านบาท หรือ 7.45% ซึ่งส่วนใหญ่เกิดจากรายได้จากผลิตภัณฑ์ตลาดทุนเพิ่มขึ้นจากการจำหน่ายหลักทรัพย์ และรายได้เงินปันผล รวมทั้งรายได้สุทธิจากการรับประกันภัยเพิ่มขึ้น ในขณะที่รายได้ค่าธรรมเนียมและบริการสุทธิลดลง หลัก ๆ เกิดจากการยกเลิกค่าธรรมเนียมการโอนเงินผ่านช่องทางดิจิทัล นอกจากนี้ ค่าใช้จ่ายจากการดำเนินงานอื่น ๆ เพิ่มขึ้นจำนวน 686 ล้านบาท หรือ 4.29% ส่งผลให้อัตราส่วนค่าใช้จ่ายจากการดำเนินงานอื่น ๆ ต่อรายได้จากการดำเนินงานสุทธิ (Cost to income ratio) ในไตรมาสนี้อยู่ที่ระดับ 41.07%

SCB แจงกำไร Q2/61 วูบ 6.7% หลังมีค่าใช้จ่ายเพิ่มจากการโครงการ SCB Transformation

นายอาทิตย์ นันทวิทยา กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ (SCB) กล่าวว่า ในไตรมาส 2 ปี 2561 ธนาคารไทยพาณิชย์และบริษัทย่อยมีรายได้จากการดำเนินงานจำนวน 34,343 ล้านบาท เพิ่มขึ้น 1.1% จากปีก่อน จากการขยายตัวของรายได้ดอกเบี้ยสุทธิ 4.7% ถึงแม้ว่ารายได้ที่มิใช่ดอกเบี้ยปรับตัวลดลง อย่างไรก็ตาม การลงทุนตามยุทธศาสตร์ของธนาคารภายใต้โครงการ SCB Transformation ส่งผลให้ค่าใช้จ่ายในการดำเนินงานเพิ่มขึ้นและส่งผลให้กำไรสุทธิไตรมาส 2 ปี 2561 (งบการเงินรวมก่อนตรวจสอบ) มีจำนวน 11,111 ล้านบาท ปรับตัวลดลง 6.7% จากปีก่อน

สำหรับครึ่งปีแรกของปี 2561 กำไรสุทธิมีจำนวน 22,476 ล้านบาทการลงทุนในโครงการ SCB Transformation ส่งผลให้ค่าใช้จ่ายของธนาคารเพิ่มขึ้นในระยะสั้น ค่าใช้จ่ายจากการดำเนินงานในไตรมาส 2 ปี 2561 เพิ่มขึ้น 10.7% จากปีก่อน ซึ่งส่วนใหญ่เป็นผลมาจากการลงทุนในโครงสร้างพื้นฐานเพื่อยกระดับขีดความสามารถของธนาคาร และค่าใช้จ่ายในการขยายฐานลูกค้าใหม่ผ่านช่องทางดิจิทัล ส่งผลให้กำไรสุทธิในไตรมาส 2 ปี 2561 ปรับตัวลดลงอัตราส่วน NPL ณ สิ้นเดือนมิถุนายน 2561 อยู่ที่ 2.81% ลดลงจาก 2.83% ณ สิ้นเดือนธันวาคม 2560 ทั้งนี้ ธนาคารได้ตั้งค่าเผื่อหนี้สงสัยจะสูญจำนวน 5,007 ล้านบาท ในไตรมาส 2 ปี 2561 ส่งผลให้อัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพปรับเพิ่มขึ้นเป็น 143.5% นอกจากนี้ เงินกองทุนตามกฎหมายของธนาคาร ณ สิ้นเดือนมิถุนายน 2561 อยู่ที่ 17.1%

ซึ่งยังคงอยู่ในระดับที่แข็งแกร่ง และสูงกว่าเกณฑ์ขั้นต่ำที่กฎหมายกำหนดอย่างไรก็ตาม ธุรกิจหลักของธนาคารยังคงเติบโตได้ดี โดยสินเชื่อมีการเติบโตอย่างแข็งแกร่งที่ 6.7% เมื่อเทียบกับปีก่อน และส่วนต่างอัตราดอกเบี้ยสุทธิ (NIM) ปรับสูงขึ้น ส่งผลให้รายได้ดอกเบี้ยสุทธิในไตรมาส 2 ปี 2561 เพิ่มขึ้น 4.7% เมื่อเทียบกับปีก่อน เป็นจำนวน 23,849 ล้านบาท ด้านรายได้ที่มิใช่ดอกเบี้ยจำนวน 10,494 ล้านบาท ปรับตัวลดลง 6.2% จากปีก่อน ซึ่งได้รับผลกระทบจากการยกเลิกค่าธรรมเนียมการทำธุรกรรมทางการเงินผ่านช่องทางดิจิทัล และการลดลงของรายได้สุทธิจากการรับประกันภัย

SCB ปรับเป้าอัตราส่วนค่าใช้จ่ายต่อรายได้ (Cost-to-Income Ratio) เป็น 45-47% ให้สอดคล้องกับสถานการณ์ปัจจุบัน

ดร.อารักษ์ สุธีวงศ์ รองผู้จัดการใหญ่อาวุโส ธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือ SCB เปิดเผยว่า ด้ยที่ประชุมคณะกรรมการธนาคารไทยพาณิชย์ จำกัด (มหาชน) คร้ังที่ 15/2561 มีมติอนุมัติการปรับเป้าหมายทางการเงินของธนาคารไทยพาณิชย์ สำหรับปี 2561 ในส่วนของอัตราส่วนค่าใช้จ่ายต่อรายได้ (Cost-to-Income Ratio) เพื่อให้สอดคล้องกับสถานการณ์ปัจจุบันโดยมีสาระสำคัญ ดังนี้

SIAM COMMERCIAL BANK 2018 Financial Targets

(Consolidated) (Revised)

Net Interest Margin (NIM) 3.1-3.3%

Non-Interest Income Growth Up to 5%

Cost-to-Income Ratio 45-47%

Loan Growth 6.0-8.0%

NPL Ratio (Gross) 3.0%

Coverage Ratio 130%

เป้าหมายทางการเงินดังกล่าวข้างต้นเป็นการคาดการณ์ของธนาคารในเบื้องต้น ซึ่งอาจมีการเปลี่ยนแปลงได้ขึ้นอยู่กับสภาพการดาเนินธุรกิจที่อาจไม่เป็นไปตามที่คาดการณ์ หากสภาวะเศรษฐกิจและสถานการณ์เปลี่ยนแปลงไป ทั้งนี้ ธนาคารได้เผยแพร่เป้าหมายทางการเงินพร้อมรายละเอียดต่อสาธารณะผ่านเว็บไซต์ของธนาคารที่ www.scb.co.th ภายใต้หมวดนักลงทุนสัมพันธ์ หัวข้อข้อมูลสาคัญทางการเงิน หัวข้อข่าวแจ้งตลาดหลักทรัพย์ ตั้งแต่วันที่ 19 กรกฎาคม 2561 เป็นต้นไป

BBL เผย Q2/61 กำไรพุ่ง14.3% ,รายได้ดอกเบี้ยสุทธิ พิ่มขึ้น 6.1%

ธนาคารกรุงเทพ (BBL) เปิดเผยว่า สำหรับไตรมาส 2 ปี 2561 ธนาคารกรุงเทพและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคารจำนวน 9,194 ล้านบาท เพิ่มขึ้นร้อยละ 14.3 จากไตรมาส 2 ปี 2560 โดยมีรายได้ดอกเบี้ยสุทธิ จำนวน 17,573 ล้านบาท เพิ่มขึ้นร้อยละ 6.1 และส่วนต่างอัตราดอกเบี้ยสุทธิอยู่ที่ร้อยละ 2.33 สำหรับรายได้ที่มิใช่ดอกเบี้ยมีจำนวน 13,667 ล้านบาท เพิ่มขึ้นร้อยละ 19.1 สาเหตุหลักจากการเพิ่มขึ้นของกำไรสุทธิจากธุรกรรมเพื่อค้าและปริวรรตเงินตราต่างประเทศ กำไรสุทธิจากเงินลงทุน และรายได้ค่าธรรมเนียมและบริการสุทธิ ซึ่งส่วนใหญ่จากค่าธรรมเนียมจากบริการประกันผ่านธนาคารและบริการกองทุนรวม สำหรับค่าใช้จ่ายจากการดำเนินงานมีจำนวน 13,376 ล้านบาท เพิ่มขึ้นร้อยละ 4.1 ขณะที่อัตราส่วนค่าใช้จ่ายต่อรายได้จากการดำเนินงานอยู่ที่ร้อยละ 42.8 ณ สิ้นเดือนมิถุนายน 2561 ธนาคารมีเงินให้สินเชื่อจำนวน 2,065,487 ล้านบาท เพิ่มขึ้นร้อยละ 3.1 จากสิ้นปี 2560 จากสินเชื่อลูกค้าธุรกิจรายใหญ่ และสินเชื่อกิจการต่างประเทศ สำหรับอัตราส่วนเงินให้สินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมอยู่ที่ร้อยละ 3.5 ขณะที่เงินสำรองค่าเผื่อหนี้สงสัยจะสูญของธนาคารมีจำนวน 147,164 ล้านบาท

ซึ่งอยู่ในระดับที่เพียงพอรองรับความไม่แน่นอนและกฎเกณฑ์ใหม่ที่จะเกิดขึ้น ตามหลักการตั้งสำรองด้วยความระมัดระวังด้านเงินกองทุน หากนับกำไรสุทธิสำหรับงวด 6 เดือน สิ้นสุดวันที่ 30 มิถุนายน 2561 รวมเข้าเป็นเงินกองทุน อัตราส่วนเงินกองทุนทั้งสิ้น อัตราส่วนเงินกองทุนชั้นที่ 1 ที่เป็นส่วนของเจ้าของ และอัตราส่วนเงินกองทุนชั้นที่ 1 ต่อสินทรัพย์เสี่ยงของธนาคารและบริษัทย่อยจะอยู่ในระดับประมาณร้อยละ 18.0 ร้อยละ 16.5 และร้อยละ 16.5 ตามลำดับ ซึ่งอยู่ในระดับที่สูงกว่าอัตราส่วนเงินกองทุนขั้นต่ำตามที่ธนาคารแห่งประเทศไทยกำหนด สำหรับส่วนของเจ้าของส่วนที่เป็นของธนาคาร ณ วันที่ 30 มิถุนายน 2561 มีจำนวน 399,850 ล้านบาท มูลค่าตามบัญชีเท่ากับ 209.47 บาทต่อหุ้น

BAY แจงครึ่งปีแรก กำไรโต8.4% เหตุสินเชื่อ - เงินรับฝาก - รายได้ที่มิใช่ดอกเบี้ยโต

กรุงศรี (ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) และบริษัทในเครือ) รายงานผลกำไรสุทธิสำหรับครึ่งปีแรกของปี 2561 จำนวน 12.5 พันล้านบาท เพิ่มขึ้น 8.4% จากช่วงเดียวกันของปีก่อน โดยปัจจัยขับเคลื่อนผลการดำเนินงานที่แข็งแกร่งมาจากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิจากการเติบโตที่ต่อเนื่องของเงินให้สินเชื่อ และรายได้ที่มิใช่ดอกเบี้ย รวมทั้งการบริหารจัดการค่าใช้จ่ายที่มีประสิทธิภาพ ตอกย้ำถึงศักยภาพที่แข็งแกร่งและพอร์ตสินเชื่อที่สมดุลของกรุงศรี

สรุปผลประกอบการตามงบการเงินรวมที่สำคัญสำหรับครึ่งปีแรกของปี 2561

- กำไรสุทธิ: จำนวน 12.5 พันล้านบาท เพิ่มขึ้น 8.4% เมื่อเทียบกับครึ่งปีแรกของปี 2560

- การเติบโตของเงินให้สินเชื่อ: เพิ่มขึ้น 5.9% คิดเป็นจำนวน 91.9 พันล้านบาท เมื่อเทียบกับ ณ สิ้นเดือนธันวาคม 2560 ในครึ่งปีแรกของปี 2561 เงินให้สินเชื่อเติบโตในทุกกลุ่มธุรกิจ โดยสินเชื่อลูกค้ารายย่อยเพิ่มขึ้น 6.7% จากการเติบโตของสินเชื่อเช่าซื้อรถยนต์และสินเชื่อเพื่อที่อยู่อาศัย ขณะที่สินเชื่อลูกค้าธุรกิจขนาดใหญ่และสินเชื่อลูกค้าธุรกิจ SME เติบโตที่ 4.8% และ 6.4% ตามลำดับ

- การเติบโตของเงินรับฝาก: เพิ่มขึ้น 3.7% หรือจำนวน 48.3 พันล้านบาท เมื่อเทียบกับ ณ สิ้นเดือนธันวาคม 2560

- รายได้ที่มิใช่ดอกเบี้ย: เพิ่มขึ้น 14.5% จากครึ่งปีแรกของปี 2560 ปัจจัยหลักมาจากการเพิ่มขึ้นของรายได้ที่มิใช่ดอกเบี้ยและค่าธรรมเนียม และรายได้ค่าธรรมเนียมและบริการสุทธิ ซึ่งเติบโต 17.2% และ 12.9% ตามลำดับ

- อัตราส่วนค่าใช้จ่ายต่อรายได้: อยู่ที่ 46.4% ปรับตัวดีขึ้นจาก 48.0% ในครึ่งปีแรกของปี 2560

- ส่วนต่างอัตราดอกเบี้ยสุทธิ (NIM): อยู่ที่ 3.75% เทียบกับ 3.82% ในครึ่งปีแรกของปี 2560

- สินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPLs): อยู่ที่ระดับ 2.02% ในเดือนมิถุนายน 2561

- อัตราส่วนเงินสำรองต่อสินเชื่อที่ไม่ก่อให้เกิดรายได้: ปรับแข็งแกร่งขึ้นมาอยู่ที่ 161.7%

- อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง: ยังคงแข็งแกร่งที่ระดับ 14.95%

นายโนริอากิ โกโตะ กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) BAY กล่าวว่า "ผลการดำเนินงานของกรุงศรีในช่วงครึ่งปีแรกของปี 2561 เป็นที่น่าพอใจจากการเติบโตที่แข็งแกร่งของเงินให้สินเชื่อ รายได้ดอกเบี้ยสุทธิ รายได้ที่มิใช่ดอกเบี้ย และอัตราส่วนเงินสำรองต่อสินเชื่อที่ไม่ก่อให้เกิดรายได้ เงินให้สินเชื่อของธนาคารเติบโตเพิ่มขึ้น 5.9% ในช่วงครึ่งปีแรก สะท้อนถึงภาวะเศรษฐกิจที่ขยายตัวดีขึ้นต่อเนื่อง ขณะที่อัตราส่วนเงินสำรองต่อสินเชื่อที่ไม่ก่อให้เกิดรายได้ปรับตัวดีขึ้นมาก มาอยู่ที่ระดับ 161.7%

และคุณภาพสินทรัพย์ยังคงแข็งแกร่งโดยมีอัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้อยู่ที่ระดับ 2.02% ผลการดำเนินงานที่โดดเด่นสะท้อนถึงศักยภาพของกรุงศรีและความสามารถในการขยายธุรกิจด้วยความรอบคอบระมัดระวัง" นายโกโตะให้ความเห็นเกี่ยวกับแนวโน้มธุรกิจโดยรวม ว่า "สำหรับแนวโน้มเศรษฐกิจในช่วงที่เหลือของปี ในกรณีที่ความขัดแย้งด้านการค้าระหว่างสหรัฐฯ กับจีนไม่รุนแรงขึ้น ธนาคารคาดว่าเศรษฐกิจไทยจะขยายตัวต่อเนื่องและสูงกว่าที่เคยประเมินไว้เดิม โดยปรับเพิ่มอัตราการขยายตัวของเศรษฐกิจสำหรับปี 2561 มาอยู่ที่ 4.7% จาก 4.0% จากการขยายตัวของมูลค่าการส่งออกสินค้าและภาคการท่องเที่ยวที่เพิ่มขึ้นต่อเนื่องตามภาวะเศรษฐกิจโลกรวมถึงอุปสงค์ภายในประเทศที่ปรับตัวดีขึ้น ด้วยเศรษฐกิจไทยมีแนวโน้มขยายตัวได้ต่อเนื่องและดีกว่าที่ประเมินไว้เดิม จากอุปสงค์ทั้งในและต่างประเทศที่มีแรงส่งเพิ่มขึ้น ดังนั้น ธนาคารคาดการณ์ว่าอัตราการเติบโตของสินเชื่อทั้งปี 2561 จะอยู่ในช่วง 8-10% ซึ่งสูงกว่าเป้าหมายที่เคยประกาศไว้เมื่อช่วงต้นปี"ณ วันที่ 30 มิถุนายน 2561 กรุงศรีซึ่งเป็นกลุ่มธุรกิจการเงินที่มีขนาดใหญ่เป็นอันดับห้าของไทยด้านสินทรัพย์ สินเชื่อและเงินฝาก และเป็นหนึ่งในห้าสถาบันการเงินที่มีความสำคัญเชิงระบบ (D-SIB) มีสินเชื่อรวม 1.64 ล้านล้านบาท เงินรับฝาก 1.37 ล้านล้านบาท และสินทรัพย์รวม 2.1 ล้านล้านบาท ขณะที่เงินกองทุนของธนาคารอยู่ในระดับแข็งแกร่งที่ 223.2 พันล้านบาทหรือเทียบเท่า 14.95% ของสินทรัพย์เสี่ยง โดยเป็นเงินกองทุนชั้นที่ 1 ที่เป็นของเจ้าของคิดเป็น 11.28%

KTB โค้ง 2 กำไรโต 131.27% จากปีก่อน -ตั้งหนี้สูญลดลงกว่า 7 พันลบ.

ธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB เปิดเผยว่า ภาพรวมผลประกอบการของธนาคารและบริษัทย่อยในช่วงครึ่งแรกของปี2561ช่วงครึ่งแรกของปี2561 ธนาคารและบริษัท ย่อยมีกำไรสุทธิเท่ากับ 15,769 ล้านบาท เพิ่มขึ้น 3,241ล้านบาท (ร้อยละ 25.87) จากช่วงเดียวกัน ของปี2560 มีกำไรสุทธิส่วนที่เป็นของธนาคารเท่ากับ 14,498ล้านบาทเพิ่มขึ้น 2,738ล้านบาท (ร้อยละ 23.28) จากช่วงเดียวกันของปี2560 โดยมีกำไรจากการดำเนินงาน (ก่อนสำรองหนี้สูญ หนี้สงสัยจะสูญฯ และภาษีเงินได้) 33,199 ล้านบาท ลดลง 3,421ล้านบาท (ร้อยละ 9.34) จากช่วงเดียวกันของปี 2560 และซึ่งรายการเปลี่ยนแปลงหลักของผลประกอบการของธนาคารและบริษัท ย่อยเปรียบเทียบกับ ช่วงเวลาเดียวกันของปีก่อน สรุปได้ดังนี้

1) รายได้ดอกเบี้ยสุทธิลดลง 2,636ล้านบาท (ร้อยละ 5.99) จากการปรับลดอัตราดอกเบี้ยเงินให้ สินเชื่อลูกค้ารายย่อยชั้นดี (Minimum Retail Rate : MRR) ลงร้อยละ 0.50 ในเดือนพฤษภาคม 2560 ประกอบกับ ภาพรวมการเติบโตของสินเชื่อที่เพิ่งเริ่มขยายตัวส่งผลให้อตัราผลตอบแทนสุทธิต่อสินทรัพย์ที่ก่อให้เกิดรายได้ (NIM) เท่ากับร้อยละ 3.09 ลดลงร้อยละ 0.36 จากช่วงเดียวกันของปี2560 ซึ่งเท่ากับร้อยละ 3.45 อย่างไรก็ดี NIM ในไตรมาส 2/2561 ปรับเพิ่มข้นเล็กน้อยจากไตรมาสที่ผ่านมา จากร้อยละ3.07 เป็นร้อยละ 3.10

2) รายได้ค่าธรรมเนียมและบริการสุทธิเพิ่มขึ้น 518ล้านบาท (ร้อยละ 4.51) อย่างไรก็ตาม การเติบโตของค่าธรรมเนียมและบริการเริ่มชะลอตัวลงในไตรมาส 2/2561 จากผลกระทบจากการยกเวน้ค่าธรรมเนียมการโอนเงินข้ามเขต การโอนเงินต่างธนาคารการจ่ายบิลค่าสินค้าและบริการเติมเงินผ่าน KTB netbank

3) ค่าใช้จ่ายจากการดำเนินงาน เพิ่มขึ้น 1,554ล้านบาท (ร้อยละ 6.41) ซึ่่งเป็นผลมาจากค่าใช้จ่ายอื่นๆที่เพิ่มขึ้นอาทิ ค่าใช้จ่ายโฆษณา และสำรองเผื่อการด้อยค่าของทรัพย์สินของธนาคาร เป็นต้น ให้อัตราส่วนค่าใช้จ่ายต่อรายได้(Cost-to-Income Ratio) เท่ากับร้อยละ 43.74 เพิ่มขึ้นจากช่วงเดียวกันของปี2560 ที่เท่ากับร้อยละ 39.85

4) ธนาคารมุ่งเน้นการรักษาระดับของค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพ (Coverage ratio)ให้มีความเข้มแข็งโดย ณ 30 มิถุนายน 2561 ธนาคารและบริษัทย่อยมีอัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพ (Coverage ratio) เท่ากับร้อยละ 123.54 โดยธนาคารได้ตั้งสำรองหนี้สูญ หนี้สงสัยจะสูญฯ ลดลงจากช่วงเดียวกันของปีที่ผ่านมาที่มีการกันสำรองค่อนข้างสูงสำหรับลูกค้ารายใหญ่กลุ่มหนึ่ง สำหรับ NPL Ratio-Grossเท่ากับร้อยละ 4.52 เพิ่มขึ้นจากร้อยละ 4.19 และ NPL Ratio - Net เท่ากบัร้อยละ 1.88 เพิ่มขึ้นจากร้อยละ 1.77 ณ 31ธันวาคม 2560โดยส่วนใหญ่เพิ่มขึ้นจากลูกค้า SMEs ในบางอุตสาหกรรม ทั้งนี้ธนาคารได้พิจารณาถึงเกณฑ์การจัดชั้นเชิงคุณภาพประกอบด้วยเช่นกน

ทั้งนี้เงินให้สินเชื่อแก่ลูกหนี้ (หลังหักรายได้รอตัดบัญชี) เท่ากับ 1,959,549 ล้านบาท เพิ่มขึ้น 21,467 ล้านบาท (ร้อยละ1.11) จาก ณ 31 ธันวาคม 2560 โดยในไตรมาสที่ 2/2561 สินเชื่อขยายตัวดีขึ้นเมื่อเทียบกับไตรมาสที่ผ่านมา ทั้งในกลุ่มลูกค้าธุรกิจขนาดใหญ่ลูกค้ารายย่อยและลูกค้าภาครัฐบาลและรัฐวิสาหกิจสำหรับไตรมาส 2/2561 ธนาคารและบริษทัย่อย มีกำไรสุทธิเท่ากับ 8,372 ล้านบาท เพิ่มขึ้น 4,752ล้านบาท (ร้อยละ 131.27) จากไตรมาส 2/2560 โดยมีกำไรสุทธิส่วนที่เป็นของธนาคารเท่ากับ 7,712ล้านบาท เพิ่มขึ้น 4,490ล้านบาท (ร้อยละ 139.35) จากไตรมาส 2/2560 ซึ่งกำไรสุทธิของธนาคารและบริษทัย่อยในไตรมาสนี้ขยายตัวเพิ่มขึ้นจากไตรมาส 1/2561 ด้วยเช่นกันอยางไรก็ตามกำไรจากการดำเนินงานจำนวน17,205 ล้านบาท ลดลง 1,005 ล้านบาท (ร้อยละ 5.52) จากไตรมาส 2/2560

โดยมีค่าใช้จ่ายหนี้สูญและหนี้สูญและหนี้สงสัยจะสูญฯ (รายละเอียดการสำรองเพิ่มเติมระบุใน ข้อ ฉ) หนี้สูญ หนี้สงสัยจะสูญ และขาดทุนจากการด้อยค่า) และภาษีเงินได้จำนวน 6,769 และ 2,064 ล้านบาท รายได้จากการดำเนินงานอื่นๆในไตรมาส 2/2561 ธนาคารและบริษทัย่อยมีรายได้จากการดำเนินงานอื่นๆ 2,910 ล้านบาท เพิ่มขึ้น 628 ล้านบาท (ร้อยละ 27.52) จากไตรมาส 2/2560 โดยเพิ่มขึ้นจากกไรสุทธิจากธุรกรรมเพื่อค้าและปริวรรตเงินตราต่างประเทศ 783 ล้านบาท (ร้อยละ 184.24) อย่างไรก็ตาม ส่วนแบ่งกำไรจากเงินลงทุนตามวิธีส่วนได้เสียของบริษัทร่วมจากกลุ่มธุรกิจประกัน ที่ลดลง 250ล้านบาท (ร้อยละ 43.55) หนี้สูญหนี้สงสัยในไตรมาส 2/2561 ธนาคารและบริษัทย่อยมีการตั้งหนี้สูญ หนี้สงสัยจะสูญ จำนวน 6,769 ล้านบาท ลดลง 7,109 ล้านบาท (ร้อยละ 51.22) จากไตรมาส 2/2560 โดยในไตรมาสที่ 2/2560 มีกากันสำรองค่อนข้างสูงสำหรับลูกค้ารายใหญ่กลุ่มหนึ่งอย่างไรก็ดีธนาคารมีค่าใช้จ่ายหนี้สูญและหนี้สงสัยจะสูญใกล้เคียงกับไตรมาสที่ผ่านมา

ทั้งนี้ธนาคารยังคงรักษาระดับของอัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินเชื่อด้อยคุณภาพ (CoverageRatio) ในไตรมาส 2/2561 เท่ากับร้อยละ 123.54 ให้อยู่ในระดับใกล้เคียงกับสิ้นปี 2560 ที่ร้อยละ 121.71 เพื่อให้เป็นไปตามเกณฑ์ความระมัดระวัง ในเดือนพฤษภาคม 2561 Fitch Ratings ไดป้ รับเพิ่มอันดับเครดิตสากลสกุลเงินต่างประเทศระยะส้ันของธนาคารขึ้น จาก F3 เป็น F2 ซึ่งสะท้อนถึงอัตราส่วนด้านสภาพคล่องของธนาคารมีการปรับตัวดีขึ้นอย่างต่อเนื่อง พร้อมทั้งได้ประกาศคงอันดับเครดิตสากลสกุลเงินต่างประเทศระยะยาวที่ BBB และอันดับเครดิตภายในประเทศระยะยาวที่ AA+(tha) และในเดือนมิถุนายน 2561 Moody's Investor Services ได้ประกาศคงอันดับความน่าเชื่อถือสากลสกุลเงินต่างประเทศของธนาคาร ที่ Baa1 ซึ่งสะท้อนถึงแนวโน้มภาพรวมสถานะทางการเงินที่มีเสถียรภาพ อีกทั้ง ได้คาดการณ์ถึงการขยายตัวทางเศรษฐกิจในปี2561 ที่ดีขึ้นซึ่งจะส่งผลดีต่อระบบธนาคารในประเทศไทย ทั้งการประกาศคงอันดับความน่าเชื่อถือของธนาคารโดยบริษัทจัดอันดับความน่าเชื่อถือทั้ง 2แห่งสะท้อนถึงภาพรวมสถานะทางการเงินที่มีเสถียรภาพ ความมั่นคงและความสำคัญของธนาคารต่อระบบเศรษฐกิจ

TMB รับกำไร Q2/61 ลดลง 13% จากตั้งสำรองเพิ่ม

นายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร ธนาคารทหารไทย (TMB) กล่าวว่า ในไตรมาส 2/61 มีกำไรสุทธิ 2,026 ล้านบาท ลดลงจากไตรมาสเดียวกันของปีก่อน 13.0% และลดลง 11.1% จากไตรมาส 1/61 ขณะที่งวด 6 เดือนปี 61 มีกำไรสุทธิ 4,306 ล้านบาท ลดลง 2.7% จากงวดเดียวกันของปีก่อน

โดยรายได้ในไตรมาส 2/2561 ธนาคารมีรายได้ดอกเบี้ยสุทธิเป็นจานวน 6,100 ล้านบาทเพิ่มขึ้น 1.2% เทียบกับไตรมาสก่อนหน้า (QoQ) แต่ลดลง 1.6% จากช่วงเดียวกันของปีก่อน (YoY) สำหรับรอบ 6 เดือนปี 61 ธนาคารมีรายได้ที่มิใช่ดอกเบี้ยอยู่ที่ 12,130 ล้านบาท ลดลง 1.8%

จากช่วงเดียวกันของปีก่อน ซึ่งเป็นผลมาจากค่าใช้จ่ายดอกเบี้ยสูงขึ้นจากการเติบโตของเงินฝาก เพื่อออม (non-transactional deposit) กำไรจากการดำเนินงานก่อนหักสำรองฯ (PPOP) อยู่ที่จำนวน 4,871 ล้านบาทใน ไตรมาส 2/61 ลดลง 4.7% QoQ และ 5.1% YoY เทียบกับช่วงเดียวกันของปีก่อน สำหรับ PPOP ในรอบ 6 เดือนแรกปี 61 อยู่ที่จำนวน 9,980 ล้านบาท หรือเพิ่มขึ้น 0.8% YoY ธนาคารยังคงดำเนินธุรกิจอย่างรอบคอบและตั้งสำรองฯ เป็นจำนวน 2,380 ล้านบาทในไตรมาส 2/61 เพิ่มขึ้น 3.3% QoQ และ 4.3% YoY สำหรับรอบ 6 เดือนแรกปี 61 ธนาคารตั้งเพิ่มขึ้นสารองฯ อยู่ที่จำนวน 4,685 ล้านบาท หรือเพิ่มขึ้น 3.6% YoY เทียบกับ 4,523 ล้านบาทจากช่วงเดียวกันปีก่อน การตั้งสำรองฯ สูงขึ้นเพื่อคงอัตราส่วนสำรองฯ ต่อสินเชื่อด้อยคุณภาพ หรือ Coverage ratio ตามเป้าหมายและรองรับการ write-off สินเชื่อด้อยคุณภาพ ส่งผลให้อัตราส่วนสารองฯ ต่อสินเชื่อด้อยคุณภาพ ณ วันที่ 30 มิ.ย 61 ยังคงสูงที่ 140%

นายปิติ กล่าวว่า ทีเอ็มบี มุ่งขยายฐานลูกค้าและธุรกิจผ่านการนำเสนอผลิตภัณฑ์และบริการภายใต้แนวคิด "ได้มากกว่า" หรือ "Get More With TMB" เมื่อใช้ทีเอ็มบีเป็นธนาคารหลัก (Main Bank) เป็นประจำ พร้อมทั้งมุ่งสร้างประสบการณ์ใหม่ๆ ในการใช้บริการธนาคารที่ตรงกับรูปแบบการใช้ชีวิตและการดำเนินธุรกิจในยุคดิจิทัลสำหรับลูกค้าทุกกลุ่ม ซึ่งก็ได้รับการตอบรับเป็นอย่างดี สะท้อนให้เห็นได้จากจำนวนลูกค้ารายย่อยที่ใช้ทีเอ็มบีเป็นประจำ (Active Customer) เพิ่มขึ้นอย่างต่อเนื่องมาอยู่ที่ 2.5 ล้านราย ขณะที่ Active Digital Customer เพิ่มขึ้นมาอยู่ที่ 1 ล้านราย"

ใน 6 เดือนแรกของปี ทีเอ็มบีขยายฐานเงินฝากเพิ่มขึ้น 3% มาอยู่ที่ 6.32 แสนล้านบาท ตามการเติบโตอย่างต่อเนื่องของเงินฝากลูกค้ารายย่อย ผ่านผลิตภัณฑ์หลักอย่าง เงินฝาก "ทีเอ็มบี โน-ฟิกซ์" (TMB No-Fixed) และ "ทีเอ็มบี ออลล์ ฟรี" (TMB All Free) ซึ่งลูกค้าจะได้สิทธิประโยชน์สูงสุดเมื่อทำธุรกรรมผ่านบัญชี All Free คู่กับการออมเงินผ่านบัญชี No-Fixed เป็นการเน้นย้ำแนวคิด "Get More with TMB" จึงทำให้เงินฝาก No-Fixed เพิ่มขึ้น 12% หรือ 2.7 หมื่นล้านบาท และ "ทีเอ็มบี ออลล์ ฟรี" (TMB All Free) เติบโต 3% หรือ 1.7 พันล้านบาท ในส่วนของเงินฝาก ME ซึ่งเป็นเงินฝากแบบดิจิทัล เติบโตได้ดีเช่นกันที่ 9% หรือ 3.9 พันล้านบาท ในส่วนของสินเชื่อ ทีเอ็มบีขยายสินเชื่อคุณภาพ (Performing loan) ได้ 2% จากปีที่แล้ว มาอยู่ที่ 6.36 แสนล้านบาท เป็นการเติบโตจากกลุ่มลูกค้ารายย่อยเป็นหลัก โดยเฉพาะจากสินเชื่อเพื่อที่อยู่อาศัยที่เพิ่มขึ้น 9% หรือ 1.2 หมื่นล้านบาท ในส่วนของสินเชื่อลูกค้าธุรกิจ พบว่าสินเชื่อลูกค้าธุรกิจขนาดใหญ่ยังคงเติบโตได้ดีที่ 3% หรือ 7.7 พันล้านบาท สำหรับสินเชื่อเอสเอ็มอีขนาดเล็กฟื้นตัวต่อเนื่องอย่างค่อยเป็นค่อยไป เนื่องจากธนาคารยังคงเน้นความรอบคอบในการปล่อยสินเชื่อ ทำให้ใน 6 เดือนแรกของปี สินเชื่อเอสเอ็มอีขนาดเล็กขยายตัวได้ที่ 0.2%

ด้านสถานะเงินกองทุน อัตราส่วนเงินกองทุนรวม (CAR) และอัตราส่วนเงินกองทุนชั้นที่ 1 (Tier 1) ภายใต้เกณฑ์ Basel III อยู่ที่ 17.3% และ 13.3% สูงกว่าเกณฑ์ขั้นต่ำของธนาคารแห่งประเทศไทยซึ่งกำหนดไว้ที่ 10.375% และ 7.875% ตามลำดับ

TISCO โชว์กำไรครึ่งปีแรก 3,475 ล้านบาท โต16% จากช่วงเดียวกันปีก่อน

นายสุทัศน์ เรืองมานะมงคล ประธานเจ้าหน้าที่บริหารกลุ่มทิสโก้ (Mr.Suthas Ruangmanamongkol, Group Chief Executive) เปิดเผยว่า กลุ่มทิสโก้ประกาศผลการดำเนินงานสำหรับงวดครึ่งแรกของปี 2561 มีกำไรสุทธิ 3,475 ล้านบาท เพิ่มขึ้น 479 ล้านบาท หรือ เติบโต 16.0% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ขณะที่ผลการดำเนินงานสำหรับงวดไตรมาส 2ของปี 2561 มีกำไรสุทธิ 1,709 ล้านบาท เพิ่มขึ้น 204 ล้านบาท หรือ เติบโต 13.6% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งปัจจัยหลักในการขยายตัวมาจากความสามารถในการสร้างรายได้ และการบริหารจัดการต้นทุนอย่างมีประสิทธิภาพ รายได้ที่ไม่ใช่ดอกเบี้ยเติบโตอย่างแข็งแกร่ง จากการขยายตัวอย่างต่อเนื่องของธุรกิจนายหน้าประกันภัย (Bancassurance) และธุรกิจที่เกี่ยวกับตลาดทุน ส่วนในภาพรวมสินเชื่อแม้จะปรับตัวลดลงจากไตรมาสก่อนหน้า แต่ธุรกิจหลักของกลุ่มทิสโก้เริ่มเห็นสัญญาณการฟื้นตัวในทิศทางที่ดีขึ้น โดยเฉพาะการขยายตัวของสินเชื่อจำนำทะเบียน (TISCO Auto Cash)

สำหรับกลยุทธ์ในช่วงที่เหลือของปีนี้ กลุ่มทิสโก้ยังคงมุ่งขยายฐานลูกค้าอย่างต่อเนื่อง ด้วยการเป็นผู้ให้คำปรึกษาทางการเงินที่ดีแก่ลูกค้าในทุกกลุ่ม และนำเสนอบริการที่ตอบโจทย์ลูกค้า ทั้งในกลุ่มลูกค้าเดิมผ่านการสร้างความร่วมมือระหว่างสายงาน (Cross-Selling) เพื่อเสนอบริการที่ตอบสนองไลฟ์สไตล์และความต้องการที่หลากหลาย พร้อมสร้างมูลค่าเพิ่มให้กับลูกค้า (Add Value) และขยายไปยังกลุ่มลูกค้าใหม่ที่มีการเติบโต โดยเฉพาะสินเชื่อจำนำทะเบียน "ทิสโก้ออโต้แคช" ที่ปล่อยผ่านช่องทาง"สมหวัง เงินสั่งได้" ที่ในครึ่งปีแรกขยายตัวมากถึง 19.0% ในส่วนของการขยายฐานลูกค้าเงินฝากจะเน้นกลุ่มระดับรายได้ปานกลางขึ้นไป และกลุ่มเข้าสู่วัยเกษียณตามแนวโน้มสังคมผู้สูงอายุ รวมถึงยังมองหาพันธมิตรทางธุรกิจเพื่อขยายฐานลูกค้าและเพิ่มช่องทางบริการใหม่ๆ เพิ่มขึ้น"ในภาพรวมเรายังคงเดินหน้าในการเป็นผู้ให้คำปรึกษาทางการเงินที่ดี คัดสรรและแนะนำผลิตภัณฑ์ที่เหมาะสมตอบโจทย์ลูกค้าในแต่ละกลุ่ม ควบคู่ไปกับการควบคุมต้นทุน และการบริหารจัดการความเสี่ยงที่ดำเนินมาโดยตลอด" นายสุทัศน์ กล่าวสรุปผลประกอบการงานงวดไตรมาส 2/2561 และงวดครึ่งปี 2561

ผลการดำเนินงานของกลุ่มทิสโก้งวดไตรมาส 2 ปี 2561 เทียบกับไตรมาส 2 ปี 2560 บริษัทมีกำไรสุทธิจำนวน 1,709 ล้านบาท เพิ่มขึ้น 13.6% จากการปรับตัวดีขึ้นทั้งรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียมจากทุกภาคธุรกิจ ประกอบกับผลกำไรที่เพิ่มขึ้นจากพอร์ตสินเชื่อที่รับโอนมาจากธนาคารสแตนดาร์ดชาร์เตอร์ด (ไทย) โดยรายได้ดอกเบี้ยสุทธิปรับตัวเพิ่มขึ้น 15.1% จากความสามารถในการรักษาอัตราดอกเบี้ยของสินเชื่อรวม และการเพิ่มขึ้นของรายได้ดอกเบี้ยที่ได้รับจากธุรกิจสินเชื่อที่รับโอน รายได้ที่มิใช่ดอกเบี้ยจากธุรกิจหลักเพิ่มขึ้น 10.6% จากการเติบโตของทุกธุรกิจหลัก รายได้ค่าธรรมเนียมจากธุรกิจธนาคารพาณิชย์เติบโตจากการขยายตัวอย่างแข็งแกร่งของธุรกิจนายหน้าประกันภัย ในขณะที่รายได้ค่านายหน้าจากการซื้อขายหลักทรัพย์ และรายได้ค่าธรรมเนียมพื้นฐานของธุรกิจจัดการกองทุนเติบโตได้ดีในภาวะตลาดทุนที่ผันผวน กลุ่มทิสโก้ยังคงรักษาอัตราส่วนค่าใช้จ่ายต่อรายได้รวมอยู่ในระดับต่ำที่ 43.8% ประกอบกับการตั้งสำรองหนี้สูญที่ลดลง

ในส่วนของผลการดำเนินงานงวด 6 เดือนแรกของปี 2561 เทียบกับช่วงเดียวกันของปีก่อนหน้า กำไรสุทธิเพิ่มขึ้น 16.0%จากการเติบโตของรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียม รายได้ดอกเบี้ยปรับตัวเพิ่มขึ้นตามการรับโอนธุรกิจสินเชื่อจากธนาคารสแตนดาร์ดชาร์เตอร์ด (ไทย) ในขณะที่รายได้ที่มิใช่ดอกเบี้ยเติบโตทุกภาคธุรกิจ ในขณะที่ค่าใช้จ่ายปรับตัวเพิ่มขึ้นตามค่าใช้จ่ายที่เกิดจากการรับโอนธุรกิจ และการตั้งสำรองหนี้สูญเพิ่มขึ้นตามการเพิ่มขึ้นของสินเชื่อสำหรับเงินให้สินเชื่อรวมของกลุ่มทิสโก้ ณ วันที่ 30 มิถุนายน 2561 มีจำนวน 237,367 ล้านบาท ลดลง 1.4% จากไตรมาสก่อนหน้า จากการชำระคืนหนี้ของสินเชื่อบรรษัทและสินเชื่อธุรกิจขนาดกลางและขนาดย่อม อย่างไรก็ดี สินเชื่อจำนำทะเบียนยังคงเติบโตอย่างต่อเนื่อง โดยเฉพาะการขยายตัวอย่างแข็งแกร่งของสินเชื่อ "สมหวัง เงินสั่งได้" ซึ่งเพิ่มขึ้นอีก 9.1% ในไตรมาสที่ผ่านมา ตามแผนการขยายธุรกิจและการขยายสาขาสำนักอำนวยสินเชื่อ ในไตรมาสที่ผ่านมา หนี้ที่ไม่ก่อให้เกิดรายได้ปรับตัวเพิ่มขึ้น โดยมีอัตราส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ต่อสินเชื่อรวม (NPL Ratio) ปรับสูงขึ้นมาอยู่ที่ 2.7% อย่างไรก็ตาม บริษัทมีการตั้งสำรองหนี้สูญเพียงพอ ด้วยสัดส่วนเงินสำรองหนี้สูญต่อหนี้ที่ไม่ก่อให้เกิดรายได้ที่ระดับ 184.9% ธนาคารทิสโก้ยังคงรักษาระดับฐานะเงินกองทุนที่แข็งแกร่งมาโดยตลอดทั้งปี โดยมีประมาณการอัตราเงินกองทุนต่อสินทรัพย์ (BIS Ratio) เพิ่มขึ้นมาอยู่ที่ 22.7% สูงกว่าอัตราเงินกองทุนขั้นต่ำ 10.375% ที่กำหนดโดยธนาคารแห่งประเทศไทย โดยมีอัตราเงินกองทุนชั้นที่ 1 และชั้นที่ 2 ต่อสินทรัพย์เสี่ยงอยู่ที่ 17.7% และ 5.0% ตามลำดับ

KKP เผยในQ2/61 กำไรสุทธิโต 30.9%

กลุ่มธุรกิจการเงินเกียรตินาคินภัทร ยังเพิ่มช่องทางการให้บริการไม่ว่าออฟไลน์หรือออนไลน์เพื่อขยายฐานลูกค้าเชิงรุกในผลิตภัณฑ์สินเชื่อและเงินฝาก อีกทั้งต่อยอดการขายผลิตภัณฑ์ที่เกี่ยวข้อง(cross-selling) ภายในกลุ่มธุรกิจฯ นอกจากนี้ เพื่อยกระดับบริการสำหรับลูกค้าบุคคลรายใหญ่กลุ่มธุรกิจฯ ยังพัฒนาช่องทางการลงทุนในต่างประเทศให้หลากหลาย และอำนวยความสะดวกให้ลูกค้ารับคำแนะนำในการลงทุนและทำรายการได้ใกล้ชิดกว่าบริการ Private Bank ต่างประเทศ ส่วนนโยบายทางด้านสาขานั้น ธนาคารมีแนวคิดเรื่องการพัฒนาเครือข่ายสาขา ซึ่งรวมถึงการปิดย้ายสาขาหรือปรับปรุง ตั้งแต่เมื่อ 2-3 ปีที่ผ่านมา (ปัจจุบันมี 65 สาขา) เนื่องจากมีเครื่องมือและอุปกรณ์ต่างๆ เข้ามาอำนวยความสะดวกมากขึ้น โดยในอนาคต หลายสาขาของธนาคารจะถูกยกระดับให้เป็น Financial Hub โดยล่าสุดเมื่อเดือนพฤษภาคม 2561 ธนาคารได้เปิดให้บริการ Financial Hub แห่งที่สามที่สาขาเยาวราช เพื่อเป็นศูนย์บริการทางการเงินครบวงจรภายใต้แนวคิด "ธนาคารเป็นมากกว่าที่คุณคิด" โดยลูกค้าสามารถใช้บริการ Financial Hub ของธนาคารทั้งสามสาขาได้ที่ สาขาเซ็นทรัลเวิลด์ สาขาทองหล่อ และสาขาเยาวราชผลการดำเนินงานงวดหกเดือน สิ้นสุดวันที่ 30 มิถุนายน 2561 ของกลุ่มธุรกิจการเงินเกียรตินาคินภัทร (ธนาคารเกียรตินาคิน และบริษัทย่อย) เปรียบเทียบกับงวดครึ่งปีแรกปี 2560 มีกำไรสุทธิ ไม่รวมส่วนของผู้ถือหุ้นส่วนน้อยเท่ากับ 3,064 ล้านบาท เพิ่มขึ้นร้อยละ 13.1 จากงวดเดียวกันของปี 2560 เป็นกำไรสุทธิของธุรกิจตลาดทุน ซึ่งดาเนินการโดยบริษัท ทุนภัทร จากัด (มหาชน) (ทุนภัทร) และบริษัทย่อย ได้แก่ บล.ภัทร และ บลจ.ภัทร จำนวน 824 ล้านบาท

อนึ่ง ในไตรมาส 2/2561 ธนาคารและบริษัทย่อยมีกำไรสุทธิไม่รวมส่วนของผู้ถือหุ้นส่วนน้อยเท่ากับ 1,551 ล้านบาท เพิ่มขึ้นร้อยละ 30.9 เมื่อเปรียบเทียบกับกำไรสุทธิจานวน 1,185 ล้านบาทในไตรมาส 2/2560 หากเปรียบเทียบกับไตรมาส 1/2561 กาไรสุทธิเพิ่มขึ้นที่ร้อยละ 2.5 จาก 1,513 ล้านบาทในไตรมาส 1/2561กลุ่มธุรกิจฯ มีรายได้ดอกเบี้ยสุทธิ 5,397 ล้านบาท เพิ่มขึ้นร้อยละ 3.9 จากงวดเดียวกันของปีก่อน ส่วนรายได้ค่าธรรมเนียมและบริการสุทธิ อยู่ที่ 2,206 ล้านบาท เพิ่มขึ้นร้อยละ 18.7 และรายได้อื่น 1,160 ล้านบาท รวมเป็นรายได้จากการดำเนินงานทั้งสิ้น 8,763 ล้านบาท เพิ่มขึ้นร้อยละ 13.0 จากงวดเดียวกันของปี 2560สินทรัพย์รวม ณ วันที่ 30 มิถุนายน 2561 อยู่ที่ 289,084 ล้านบาท เพิ่มขึ้น 29,749 ล้านบาท หรือร้อยละ 11.5 จากสิ้นปี 2560 ธุรกิจธนาคารพาณิชย์ไตรมาส 2/2561 สินเชื่อของธนาคาร ขยายตัวอย่างต่อเนื่องที่ร้อยละ 4.3 เมื่อเทียบกับสิ้นไตรมาส 1/2561 ส่งผลให้ในครึ่งปีแรกของปี 2561 สินเชื่อโดยรวมของธนาคารมีการขยายตัวที่ร้อยละ 10.2

โดยสินเชื่อมีการขยายตัวในทุกประเภท รวมถึงสินเชื่อเช่าซื้อที่ยังคงมีการขยายตัวต่อเนื่องที่ร้อยละ 2.8 จากสิ้นปี 2560 ในด้านคุณภาพของสินเชื่อ อัตราส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวมยังคงปรับลดลงต่อเนื่องโดย ณ สิ้นไตรมาส 2/2561 อยู่ที่ร้อยละ 4.5 ลดลงเมื่อเทียบกับร้อยละ 5.0 ณ สิ้นปี 2560 ทางด้านธุรกิจบริหารหนี้ ธนาคารขายทรัพย์รอการขายได้ในไตรมาส 2/2561 จำนวน 413 ล้านบาท และมีกำไรจากการขายทรัพย์รอการขาย 195 ล้านบาท ในส่วนของธุรกิจตลาดเงินสามารถทำรายได้จานวน 64 ล้านบาทในไตรมาส 2/2561 ทางด้าน บริษัทหลักทรัพย์ ภัทร จากัด (มหาชน) (บล.ภัทร) มีส่วนแบ่งตลาด (SET และ mai ไม่รวมบัญชีซื้อขายหลักทรัพย์ของบริษัท) ร้อยละ 4.2 ซึ่งเป็นอันดับที่ 8 จากบริษัทหลักทรัพย์ทั้งหมด 38 แห่ง ลดลงจากร้อยละ 4.7 ในไตรมาส 1/2561 ณ วันที่ 30 มิถุนายน 2561 ธนาคารมีอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS Ratio) คำนวณตามเกณฑ์ Basel III ซึ่งรวมกำไรถึงสิ้นปี 2560 อยู่ที่ร้อยละ 16.27 โดยเงินกองทุนชั้นที่ 1 เท่ากับร้อยละ 12.72 แต่หากรวมกำไรถึงสิ้นไตรมาส 2/2561 อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยงจะเท่ากับร้อยละ 17.35 และเงินกองทุนชั้นที่ 1 เท่ากับร้อยละ 13.80ธุรกิจตลาดทุนประกอบด้วย ธุรกิจนายหน้า ธุรกิจวานิชธนกิจ ธุรกิจการลงทุน และธุรกิจจัดการกองทุน บล.ภัทร ดำเนินธุรกิจให้บริการเป็นนายหน้าซื้อขายหลักทรัพย์ และตราสารอนุพันธ์แก่ลูกค้าประเภทสถาบันทั้งในประเทศและต่างประเทศ รวมถึงกลุ่มลูกค้าบุคคลรายใหญ่ภายใต้บริการ Private Wealth Management ซึ่งในกลุ่มนี้บริษัทให้บริการเป็นนายหน้าซื้อขายหน่วยลงทุนและหุ้นกู้อนุพันธ์อีกด้วย สำหรับไตรมาส 2/2561 บล.ภัทร มีส่วนแบ่งตลาด ร้อยละ 4.2 เป็นอันดับที่ 8

จากบริษัทหลักทรัพย์ทั้งหมด 38 แห่ง และบล.ภัทร มีรายได้ค่านายหน้า 288 ล้านบาท ประกอบด้วย รายได้ค่านายหน้าจากการซื้อขายหลักทรัพย์ 252 ล้านบาท และรายได้ค่านายหน้าจากการซื้อขายตราสารอนุพันธ์ 36 ล้านบาท นอกจากนี้ บล.ภัทร ยังมีรายได้ค่านายหน้าจากการเป็นตัวแทนขายหน่วยลงทุน 121 ล้านบาทธุรกิจวานิชธนกิจ (Investment Banking Business)บล.ภัทร ประกอบธุรกิจวานิชธนกิจ ให้บริการเป็นที่ปรึกษาทางการเงินและการจัดจาหน่ายหลักทรัพย์ ในไตรมาส 2/2561 บล.ภัทร มีรายได้รวม 95 ล้านบาท ประกอบด้วย รายได้ที่ปรึกษาทางการเงิน 88 ล้านบาท และรายได้การจัดจาหน่ายหลักทรัพย์ 7 ล้านบาทธุรกิจกำรลงทุน (Investment Business)ธุรกิจการลงทุนของบริษัทอยู่ภายใต้การดาเนินงาน 3 หน่วยงานหลัก โดยทุนภัทรจะเป็นผู้ประกอบการลงทุนโดยตรงภายใต้การดูแลของ ฝ่ายลงทุน (Direct Investment) ซึ่งรับผิดชอบการลงทุนระยะปานกลางและระยะยาว ส่วนบล.ภัทรดูแลการลงทุนระยะสั้นโดย 2 หน่วยงานคือ 1) ฝ่ายค้าหลักทรัพย์และสัญญาซื้อขายล่วงหน้า (Equity and Derivatives Trading) เน้นลงทุนในหลักทรัพย์ประเภททุน (Equity) และกึ่งทุน (Equity-Linked Securities) ในตลาดหลักทรัพย์ฯ และตลาดอนุพันธ์ เป็นการลงทุนระยะสั้นไม่เกิน 1 ปี

โดยเน้นกลยุทธ์ด้านการหากำไรส่วนต่าง (Arbitrage) รวมถึงการเป็นผู้ออกและเสนอขายผลิตภัณฑ์ทางการเงิน (Financial Products) ตัวอย่างเช่นหุ้นกู้อนุพันธ์ ใบสำคัญแสดงสิทธิอนุพันธ์ เป็นต้น และ 2) ฝ่ายเฮดจ์ฟันด์ (Hedge Fund) เน้นการลงทุนในหลักทรัพย์ประเภทตราสารทุนและตราสารอนุพันธ์ระยะสั้นไม่เกิน 1 ปี โดยเน้นกลยุทธ์การลงทุนที่ผลตอบแทนไม่ผันแปรกับทิศทางการเคลื่อนไหวของตลาด (Market Neutral) โดยอาศัยการลงทุนอย่างมีระบบ (Systematic) ประกอบกับการประมวลข้อมูลเชิงสถิติเป็นเครื่องช่วยในการลงทุนไตรมาส 2/2561 ฝ่ายลงทุน มีผลขาดทุนจากการลงทุนโดยรวมขาดทุนจากการวัดมูลค่าเงินลงทุนในหลักทรัพย์ 359 ล้านบาท ส่วนของธุรกิจเฮดจ์ฟันด์มีรายได้ 12 ล้านบาท ฝ่ายค้าหลักทรัพย์และสัญญาซื้อขายล่วงหน้าสามารถทำรายได้จานวน 305 ล้านบาท และเมื่อรวมกับรายได้จากการลงทุนอื่นในส่วนของการบริหารเงินทุนและสภาพคล่องของบริษัท ทาให้ในไตรมาส 2/2561 บริษัทและบริษัทย่อยมีผลขาดทุนรวมจากธุรกิจลงทุน 25 ล้านบาท

ธุรกิจจัดกำรกองทุน (Asset Management Business)ณ วันที่ 30 มิถุนายน 2561 บลจ.ภัทร มีทรัพย์สินภายใต้การจัดการของกองทุน 62,054 ล้านบาท มีจำนวนกองทุนภายใต้การบริหาร 25 กองทุน แบ่งเป็นกองทุนรวม (Mutual Fund) 22 กอง และกองทุนรวมอสังหาริมทรัพย์ 3 กอง มีส่วนแบ่งการตลาดร้อยละ 1.3 สำหรับไตรมาส 2/2561 บลจ.ภัทร มีรายได้ค่าธรรมเนียมธุรกิจจัดการกองทุนรวม 123 ล้านบาท สำหรับกองทุนส่วนบุคคล ณ วันที่ 30 มิถุนายน 2561 มีมูลค่าทรัพย์สินสุทธิภายใต้การบริหารทั้งสิ้น 25,333 ล้านบาท ทั้งนี้ บลจ.ภัทร มีรายได้ค่าธรรมเนียมธุรกิจจัดการกองทุนส่วนบุคคล 78 ล้านบาท

ตัวเลขที่สำคัญทางการเงิน

บิ๊ก TCAP แจงกำไร Q2/61 โต 1.11 % เหตุรายได้ดอกเบี้ยสุทธิหนุน

นายสมเจตน์ หมู่ศิริเลิศ ประธานเจ้าหน้าที่บริหารและกรรมการผ้จัดการใหญ่ บริษัท ทุนธนชาต จำกัด (มหาชน) หรือ TCAP เปิดเผยว่า จากกลยุทธ์การยึดลูกค้าเป็นศูนย์กลาง (Customer Centric) ทีมุ่งเน้นในการเป็นธนาคารหลัก (Main Bank) ด้วยการให้บริการที่มีคุณภาพในทุกช่องทาง และการนําเสนอผลิตภัณฑ์ที่เหมาะสมกับความต้องการของลูกค้า พร้อมไปกับการเพิมประสิทธิภาพในการดําเนินธุรกิจให้ธุรกิจหลักขององค์กรเติบโตได้อย่างยั่งยืน ส่งผลให้ในไตรมาส 2 ปี 2561 ธนาคารและบริษัทย่อยมีผลกําไรสุทธิเติบโตติดต่อกันเป็นไตรมาสที่ 14 ซึ่งสูงถึง 3,821 ล้านบาทเพิ่มขึ้นจํานวน 42 ล้านบาท หรือร้อยละ 1.11 เมื่อเทียบกับไตรมาสที่ผ่านมานอกจากนั้น ธนาคารได้ใช้สิทธิประโยชน์ทางภาษีทีเหลือทั้งหมดตั้งแต่เดือนพฤษภาคม 2561 แต่อย่างไรก็ตามกําไรก่อนภาษีเงินได้ปรับตัวเพิ่มขึ้นร้อยละ 10.50 จากไตรมาสก่อนมาอยู่ที่ 4,555 ล้านบาท เป็นผลจากการเติบโตของธุรกิจหลัก

อีกทั้งธนาคารยังคงรักษาความแข็งแกร่งของคุณภาพสินทรัพย์ สภาพคล่อง และเงินกองทุนอย่างต่อเนื่อง แสดงถึงความมั่นคงในการดําเนินธุรกิจและศักยภาพในการแข่งขันอย่างชัดเจน ในไตรมาส 2 ปี 2561 กําไรจากการดําเนินงานก่อนตั้งสํารอง (PPOP) ขยายตัวร้อยละ 7.39 จากไตรมาสก่อน มาอยู่ที่ 5,959 ล้านบาท เป็นผลจากฐานรายได้รวมของธนาคารที่ปรับตัวเพิ่มขึ้นร้อยละ 0.81 จากรายได้ดอกเบี้ยสุทธิที่ปรับตัวเพิ่มขึ้นร้อยละ 2.26 จากปริมาณสินเชื่อทีเพิ่มขึ้นส่วนรายได้ที่มิใช่ดอกเบี้ยปรับตัวลดลงร้อยละ 2.44 จากการลดลงของกําไรสุทธิจากเงินลงทุน และรายได้ค่าธรรมเนียมและบริการสุทธิ ในขณะทีค่าใช้จ่ายจากการดําเนินงานลดลงถึงร้อยละ 6.04 จากการบริหารค่าใช้จ่ายอย่างมีประสิทธิภาพ ด้านค่าใช้จ่ายหนี้สูญและหนี้้สงสัยจะสูญ ลดลงร้อยละ 1.61 สินทรัพย์รวมของธนาคารเติบโตต่อเนื่องและมีการขยายตัวเพิ่มขึ้นจากสิ้นปีที่ผ่านมา ตามยอดสินเชื่อรวมที่ปรับตัวเพิมขึ้นร้อยละ 1.72 โดยเป็นการเติบโตของสินเชื่อรายย่อยและสินเชื่อธุรกิจขนาดกลางและขนาดย่อม โดยยังคงรักษาระดับคุณภาพสินทรัพย์ จากนโยบายการบริหารความเสี่ยงอย่างรอบคอบ ด้านเงินฝากรวม มีการขยายตัวเพิมขึ้นนร้อยละ 2.56 ตามการเติบโตของยอดสินเชือรวม โดยเป็นการเพิ่มขึ้นของเงินฝากประเภทออมทรัพย์ ส่งผลให้ สัดส่วนเงินรับฝากประเภทกระแสรายวันและเงินรับฝากประเภทออมทรัพย์ (CASA) ต่อเงินรับฝากเท่ากับร้อยละ 45.83 เพิ่มขึ้นจากสิ้นปี ก่อนที่ร้อยละ 42.93

CIMBT เผยกำไร H1/61 ลดแม้รายได้โต จากตั้งสำรองฯ-ค่าใช้จ่ายเพิ่ม, NPL ที่ 5.8%

นายกิตติพันธ์ อนุตรโสตถิ กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคาร ซีไอเอ็มบี ไทย (CIMBT) เปิดเผยว่า ผลการดำเนินงานของกลุ่มธนาคาร ยังมิได้ผ่านการตรวจสอบ สำหรับงวดหกเดือนสิ้นสุดวันที่ 30 มิถุนายน 2561 มีรายได้จากการดำเนินงานจำนวน 6,795.3 ล้านบาทเพิ่มขึ้น 412.2 ล้านบาท หรือ 6.5% เมื่อเปรียบเทียบกับงวดเดียวกันปี 2560 สาเหตุหลักเกิดจากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิ 5.2% รายได้ค่าธรรมเนียมและบริการสุทธิ 10.0% และรายได้อื่น 12.6% กำไรจากการดำเนินงานก่อนหักหนี้สงสัยจะสูญลดลง 1.4% เป็นจำนวน 2,921.3 ล้านบาท เนื่องจากการเพิ่มขึ้นของค่าใช้จ่ายในการดำเนินงาน 13.3% กำไรสุทธิลดลงจำนวน 117.7 ล้านบาท หรือ 24.6% เป็นจำนวน 360.1 ล้านบาทเมื่อเปรียบเทียบกับงวดเดียวกันสาเหตุหลักเกิดจากการเพิ่มขึ้นของค่าใช้จ่ายในการดำเนินงานและสำรองหนี้สงสัยจะสูญเพิ่มขึ้น 1.0%

เมื่อเปรียบเทียบผลการดำเนินงานงวดหกเดือนปี 2561 และ 2560 รายได้ดอกเบี้ยสุทธิเพิ่มขึ้น 258.4 ล้านบาท หรือ 5.2% เป็นผลจากการขยายตัวของสินเชื่อและการลดลงของค่าใช้จ่ายดอกเบี้ย รายได้ค่าธรรมเนียมและบริการสุทธิเพิ่มขึ้นจำนวน 89.8 ล้านบาท หรือ 10.0% มาจากการเพิ่มขึ้นของค่าธรรมเนียมจากการจัดจำหน่ายหน่วยลงทุน ค่าธรรมเนียมจากการจำหน่ายผลิตภัณฑ์ประกันภัยและรายได้ธุรกรรมเช่าซื้อ รายได้อื่นเพิ่มขึ้นจำนวน 63.9 ล้านบาท หรือ 12.6% เป็นผลจากการเพิ่มขึ้นของรายได้จากธุรกรรมบริหารเงินเนื่องจากปริมาณธุรกรรมที่เพิ่มขึ้นในตลาดที่เอื้ออำนวย ค่าใช้จ่ายในการดำเนินงานสำหรับงวดหกเดือนปี 2561 เปรียบเทียบกับงวดเดียวกันปี 2560 เพิ่มขึ้นจำนวน 455.0 ล้านบาทหรือ 13.3% สาเหตุหลักมาจากการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับพนักงานและขาดทุนจากการขายทรัพย์สินรอการขาย เป็นผลให้อัตราส่วนค่าใช้จ่ายในการดำเนินงาน ต่อรายได้จากการดำเนินงานงวดหกเดือนปี 2561 อยู่ที่ 57.0% เพิ่มขึ้นเมื่อเทียบกับงวดเดียวกันของปี 2560 อยู่ที่ 53.6% อัตราส่วนรายได้ดอกเบี้ยสุทธิต่อสินทรัพย์เฉลี่ย (Net Interest Margin - NIM) สำหรับงวดหกเดือนปี 2561 อยู่ที่ 3.87% เพิ่มขึ้นจากงวดเดียวกันปี 2560 อยู่ที่ 3.81% เป็นผลจากการบริหารต้นทุนที่มีประสิทธิภาพมากขึ้น วันที่ 30 มิถุนายน 2561 เงินให้สินเชื่อสุทธิจากรายได้รอตัดบัญชี (รวมเงินให้สินเชื่อซึ่งค้ำประกันโดยธนาคารอื่นและเงินให้สินเชื่อแก่สถาบันการเงิน) ของกลุ่มธนาคารอยู่ที่ 215.2 พันล้านบาท เพิ่มขึ้น 1.0% เมื่อเทียบกับ เงินให้สินเชื่อ ณ วันที่ 31 ธันวาคม 2560 กลุ่มธนาคารมีเงินฝาก (รวมตั๋วแลกเงิน หุ้นกู้ และผลิตภัณฑ์ทางการเงิน บางประเภท) จำนวน 224.5 พันล้านบาท เพิ่มขึ้น 2.0% จากสิ้นปี 2560 ซึ่งมีจำนวน 220.1 พันล้านบาท อัตราส่วนสินเชื่อต่อเงินฝาก (the Modified Loan to Deposit Ratio) ของกลุ่มธนาคารลดลงเป็น 95.9% จาก 96.8% ณ วันที่ 31 ธันวาคม 2560 สินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL) อยู่ที่ 12.6 พันล้านบาท อัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ต่อเงินให้สินเชื่อทั้งสิ้น (NPL ratio) อยู่ที่ 5.8% เพิ่มขึ้นเมื่อเทียบกับ ณ วันที่ 31 ธันวาคม 2560 อยู่ที่ 4.8% เป็นผลจากการเพิ่มขึ้นในสินเชื่อด้อยคุณภาพของลูกค้าพาณิชย์ธนกิจในงวดหกเดือนปี 2561 และการขายสินเชื่อด้อยคุณภาพในปี 2560

อย่างไรก็ตาม ธนาคารซีไอเอ็มบีไทยยังคงมาตรฐานการอนุมัติสินเชื่อ และนโยบายการบริหารความเสี่ยงที่รัดกุมขึ้น ตลอดจนได้มีแนวทางเพิ่มประสิทธิภาพการติดตามหนี้ การดำเนินการดูแลและการแก้ไขลูกหนี้ที่ถูกผลกระทบดังกล่าวอย่างใกล้ชิด อัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อเงินให้สินเชื่อด้อยคุณภาพ ณ วันที่ 30 มิถุนายน 2561 อยู่ที่ 90.1% ลดลงจากสิ้นปี 2560 ซึ่งอยู่ที่ 93.2% ณ วันที่ 30 มิถุนายน 2561 เงินสำรองของกลุ่มธนาคาร อยู่ที่จำนวน 11.3 พันล้านบาท ซึ่งเป็นสำรองส่วนเกินตามเกณฑ์ธนาคารแห่งประเทศไทยจำนวน 4.0 พันล้านบาท เงินกองทุนรวมของกลุ่มธนาคาร ณ สิ้นวันที่ 30 มิถุนายน 2561 มีจำนวน 43.9 พันล้านบาท คิดเป็นอัตราส่วนเงินกองทุนรวมต่อสินทรัพย์เสี่ยง 17.0% โดยเป็นอัตราส่วนเงินกองทุนชั้นที่ 1 คิดเป็น 12.0%

LHFG เผย Q2/61 มีกำไรสุทธิ 806.4 ล้านบาท เพิ่มขึ้น 30.8% เหตุรายได้ที่ไม่ใช่ดอกเบี้ยเพิ่ม

บริษัท แอล เอช ไฟแนนซ์เชียล กรุ๊ป จำกัด (มหาชน) หรือ LHFG รายงานผลดำเนินงานไตรมาส 2/61 มีกำไรสุทธิ 806.4 ล้านบาท เพิ่มขึ้น 30.8% จากช่วงเดียวกันปีก่อนที่มีกำไรสุทธิ 616.50 ล้านบาท ส่งผลให้งวด 6 เดือนแรก มีกำไรสุทธิ 1,577.5 ล้านบาท เพิ่มขึ้น 31.1% จากช่วงเดียวกันปีก่อนที่มีกำไรสุทธิ 1,203.13 ล้านบาท เป็นผลจากรายได้ที่มิใช่ดอกเบี้ยสุทธิ

อณุภา ศิริรวง

: รายงาน/เรียบเรียง โทร 02-276-5976 อีเมล์: reporter@hooninside.com ที่มา: สำนักข่าวหุ้นอินไซด์

เนื้อหาที่เกี่ยวข้อง

บทความล่าสุด

HotNews: NKT เดินหน้าโรงพยาบาลนครธน 2 คืบหน้าก่อสร้างกว่า 70% เล็งเปิดให้บริการใน Q4/68 มั่นใจดันรายได้ปีนี้โต 8-10%

หุ้น รอศาล By: แม่มดน้อย

แม่มดน้อย ขี่ไม้กวาดวิเศษ อาการหุ้นไทย ตอนนี้ รอ ศาลรัฐธรรมนูญ วันนี้ พิจารณากรณีคลิปเสียงว่าจะรับคำร้องไว้พิจารณา....

NAM เข้าเฝ้าถวายเครื่องสักการะท่านเจ้าพระคุณ สมเด็จพระอริยวงศาคตญาณสมเด็จพระสังฆราช สกลมหาสังฆปริณายก

NAM เข้าเฝ้าถวายเครื่องสักการะท่านเจ้าพระคุณ สมเด็จพระอริยวงศาคตญาณสมเด็จพระสังฆราช สกลมหาสังฆปริณายก

มัลติมีเดีย

รู้จักพร้อมเปิดพื้นฐาน NUT ก่อนเทรด 11 มิ.ย.- สายตรงอินไซด์ - 9 มิ.ย.68

รู้จักพร้อมเปิดพื้นฐาน NUT ก่อนเทรด 11 มิ.ย.- สายตรงอินไซด์ - 9 มิ.ย.68